9월 공모주 청약일정 총정리 업데이트

9월 공모주 청약일정이 업데이트 되어 재정리 하도록 하겠습니다. 일단 대부분의 기업들의 IPO는 일정대로 진행되는 것 같습니다.

단지 백신 및 면역증강제 개발 기업 차백신연구소의 코스닥 시장 상장 일정이 10월로 연기되었습니다. 금융당국으로부터 미래 매출 추정치 등 투자 주의사항에 대한 근거를 보강할 것을 요구받았기 때문입니다.

차백신연구소는 8월 26일 정정 신고서를 공시했습니다. 신고서에는 신약개발 사업의 특성에 따른 위험과 기술이전 실패 등에 따른 위험을 적시하는 등 투자위험요소에 관한 내용을 보강했습니다.

정정 신고에 따라 이달 9일 제출한 신고서는 효력이 정지되고, 공모 일정은 정정한 신고서의 효력 발생일 이후로 늦춰집니다. 회사 측은 10월 초에 수요예측과 일반청약을 거쳐 10월 중 코스닥 시장에 상장할 수 있을 것으로 전망했습니다.

9월 공모주 청약일정 업데이트

SK리츠의 공모가는 5,000원, 공모주식수는 약 4,650만주로 이번 공모를 통해 2,326억원을 조달합니다. 오는 23일~24일 2일간 국내외 기관투자자를 대상으로 수요예측을 진행하고 8월 30일~9월 1일 3일간 일반투자자 청약을 거쳐 9월 중 상장합니다. 대표주관사는 삼성증권, 한국투자증권이며 인수회사는 하나금융투자입니다. 공동주관사로 SK증권이 참여하니다.

와이엠텍은 600,000주를 공모합니다. 희망공모가밴드는 21,000원~25,000원으로 총 공모예정금액은 126억원~150억원입니다. 8월 25일~26일 수요예측, 8월 31일~ 9월 1일 청약을 거쳐 9월 코스닥 시장에 상장할 계획입니다. KB증권이 주관을 맡았습니다.

현대중공업 총 공모주식 수는 1800만 주로 1주당 희망 공모가액은 5만2000원~6만원입니다. 공모 자금은 최대 1조800억원 규모입니다. 현대중공업은 9월 2일부터 이틀간 기관 투자자를 대상으로 수요 예측을 실시해 공모가를 확정하고 9월 7일부터 양일간 일반 공모 청약을 실시하는 등 9월 안에 상장 절차를 마무리 한다는 계획입니다. 상장 공동 대표 주관사는 미래에셋증권, 한국투자증권, 크레디트스위스증권입니다.

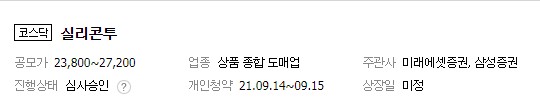

실리콘투는 이번 상장으로 165만 4천 주를 공모합니다. 공모예정가는 23,800~27,200원으로 총 공모금액은 393.7억원~449.9억원 규모입니다. 9월 9일~10일 수요 예측과 9월 14일~15일 청약을 거쳐 9월 말 코스닥에 상장할 예정입니다. 대표 주관회사는 삼성증권과 미래에셋증권이 맡았습니다.

에스앤디는 코스닥 이전 상장을 위해 이달 19일부터 20일까지 양일간 수요예측을 실시한 후 24일부터 25일까지 공모주 청약을 진행할 예정입니다. 총공모주식 수는 102만3000주이며 희망 공모가 밴드는 3만~3만2000원입니다. 희망공모가로 예상한 총 공모금액은 307억~327억원입니다. 대표주관사는 유진투자증권이 맡았습니다.

프롬바이오는 오는 9월 9~10일에 수요예측 이후 14~15일 양일간 일반투자자 청약을 진행할 예정입니다. 총 300만주를 공모하며, 공모 희망밴드는 2만1500~2만4500원입니다. 상장 주관사는 NH투자증권입니다.

아스플로 총 공모 주식 수는 63만주입니다. 주당 공모 희망 범위는 1만 9천원∼2만 2천원, 공모 예정 금액은 120억원∼139억원입니다. 9월 16∼17일 수요예측을 통해 공모가를 확정하고 27∼28일 일반 공모 청약을 진행합니다. 10월 중 코스닥시장에 상장할 예정입니다. 상장 주관사는 미래에셋증권입니다.

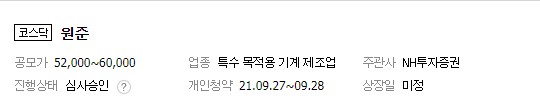

원준 총 공모 주식 수는 100만 4천 807주입니다. 주당 공모가 희망 범위는 5만 2천원∼6만원, 공모 예정 금액은 522억원∼603억원입니다. 공모 자금은 열처리 장비 신기술 개발과 제작 시설 통합 등에 활용할 예정입니다. 특히 현재 주력인 양극재를 넘어 음극재, 탄소섬유 등으로 분야를 확대하는 데 투자한다는 계획입니다. 9월 15∼16일 수요예측을 통해 공모가를 확정한 뒤 27∼28일 일반 공모 청약을 진행합니다. 10월 중 코스닥시장에 상장할 예정입니다. 상장 주관사는 NH투자증권입니다.

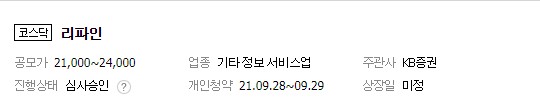

리파인은 IPO 증권신고서를 제출하고 433만 주를 공모한다고 공시했습다. 공모가는 2만 1,000원~2만 4,000원으로 최대 1,039억 원을 조달한다는 계획입니다. 9월 16~17일 수요예측, 28~29일 일반 청약을 계획하고 있습니다. 상장 주관사는 KB증권입니다.

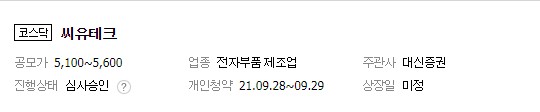

씨유테크 공모주 주관사는 대신증권이며 2020년도 연결기준 실적은 매출액 2217억원, 영업이익 160억원, 당기순이익 106억원입니다.

9월 공모주 스팩주 일정 업데이트

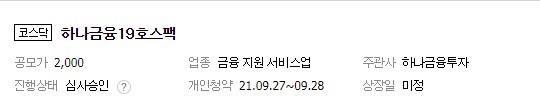

그밖에 9월 공모주 스팩주들로 유진스팩7호, 대신밸런스제10호스팩, 신한제8호스팩, 엔에이치스팩20호, 하나금융19호스팩 청약일정이 잡혀있습니다.

9월 공모주 청약일정을 업데이트해 드렸습니다. 투자의 책임은 모두 본인에게 있습니다. 철저한 분석으로 성공적인 투자 하시길 바랍니다.

댓글